Óscar Carpintero*

…mi protesta principal contra la economía ortodoxa es que confunde la sustancia con su sombra. Confunde la riqueza con la deuda y es culpable de la misma equivocación que la vieja señora que, al quejarse su banquero de que su cuenta estaba al descubierto, rápidamente le envió un cheque sobre esta misma cuenta para cubrirlo.

FREDERICK SODDY, 1922

INTRODUCCIÓN

Conviene advertir desde el comienzo que, a lo largo de la segunda mitad del siglo XX, la mitología del crecimiento de la producción y del aumento del PIB en el mundo ha servido para encubrir realmente procesos de adquisición y destrucción de riquezas sin precedentes. De hecho, durante el siglo XX, la mayoría de los países ricos han experimentado varios cambios profundos desde el punto de vista económico-ecológico. Por un lado, para satisfacer su modo de producción y consumo, han pasado de apoyarse mayoritariamente en la producción de flujos de recursos renovables (biomasa agrícola, forestal…), a potenciar masivamente la extracción de energía y materiales procedentes de la corteza terrestre que tienen un carácter netamente agotable. Como ya sabemos desde antiguo, la utilización de combustibles fósiles y minerales en modo alguno cabe calificarlo de «producción» sino de mera extracción y adquisición de recursos preexistentes, por lo que podemos concluir que el grueso de los países ricos han pasado de ser economías de la «producción» a convertirse en meras economías de la «adquisición».(1)

Para ello, para sostener este modelo económico que pivota sobre la adquisición, se han venido utilizando de manera generalizada dos potentes instrumentos: el comercio internacional y el sistema financiero. En el primero de los casos, el objetivo ha sido garantizar que no se interrumpa la entrada neta de los más de dos mil millones de toneladas de energía y materiales que reciben los países ricos procedentes del resto del mundo, sin los que sería imposible «producir» y consumir sus bienes y servicios, y con los que cubren un déficit físico que se acrecienta año a año (Carpintero, Echevarría y Naredo, 1999a; Carpintero, 2005; Dittrich y Bringezu, 2010). Y, en el segundo caso, el sistema financiero está funcionando como una palanca que refuerza, en un plano complementario, el carácter adquisitivo y destructor de los países ricos al convertirlos en compradores netos del patrimonio empresarial del resto del mundo, pero financiado, muchas veces, con el flujo de capitales precedentes de ese mismo resto del mundo.

En efecto, no sólo se ha tratado durante mucho tiempo de importar la energía y materiales a precios «módicos», sino que, en las dos últimas décadas, los países de la OCDE han realizado un esfuerzo notable por hacerse con la propiedad de las empresas que —en el resto del mundo— se dedican a extraer y exportar esa energía y materiales con destino a los países «desarrollados». Habida cuenta que muchas de estas empresas habitualmente cotizan en Bolsa, han sido las Empresas Transnacionales (ETN) de los países ricos —espoleadas por el funcionamiento de los mercados financieros internacionales— las han aprovechado las sucesivas oleadas de fusiones y adquisiciones transfronterizas para hacerse con el control de buena parte patrimonio empresarial del resto del mundo, ofreciendo así un panorama vertiginoso de recomposición del control y la propiedad a escala mundial sin precedentes.(2)

Pero lo que conviene resaltar aquí también, y así lo haremos, es la mutación que, como consecuencia de la financiación de estos procesos de adquisición, se ha producido en la naturaleza de esa convención social que denominamos «dinero» que materializa los intercambios. Más allá del dinero legal (billetes y monedas) o del «dinero bancario» (créditos-depósitos), muchas de estas fusiones, adquisiciones y cambios en el control y la propiedad protagonizados por grandes ETN han evitado recurrir al pago en metálico utilizando como moneda de cambio las propias acciones que ellas mismas emitían (por ampliaciones de capital), y que luego canjeaban por participaciones de la sociedad o empresa adquirida. Esto ha dado pie a que surgiese una nueva modalidad de dinero que cabría calificar como «dinero financiero» (Naredo, 2000). Una modalidad que acaba cumpliendo las funciones asignadas tradicionalmente al dinero legal pero con la diferencia de que el sujeto que tiene la capacidad de emitirlo ya no es el Estado, sino, como veremos, determinadas empresas con el poder suficiente para establecer nuevas reglas de juego.

Pero antes de descender al detalle de las conexiones entre las finanzas, los recursos naturales y el deterioro ecológico, tal vez convenga definir algunos elementos y relaciones financieras básicas.

SOBRE LA DEUDA Y SU DOBLE NATURALEZA: ALGUNOS CONCEPTOS BÁSICOS

Desde el punto de vista del enfoque económico convencional, el sistema financiero se suele presentar como un conjunto de instituciones e instrumentos que tienen como objetivo cubrir los desfases entre los ingresos y los gastos de los agentes económicos (países, empresas, hogares y Administraciones Públicas). Cuando ese desfase es positivo, esto es, los ingresos superan a los gastos, el agente económico en cuestión genera un ahorro que se convierte en capacidad para financiar a otros agentes cuyos gastos superan a sus ingresos y, por tanto, tienen necesidad de financiación. El sistema financiero conectaría, así, las unidades con capacidad de financiación con aquellas otras que presentan necesidad de financiación. Existen dos formas de realizar esta conexión: a) de manera directa, a través de los mercados monetarios y de capitales (por ejemplo, bolsas de valores donde confluyen la demanda de unos y la oferta de otros); o b) por vía indirecta, a través de los intermediarios financieros (bancos y otras entidades de crédito) que canalizan los fondos excedentarios de unos agentes hacia la inversión o gasto de aquellos otros que lo necesitan. En ambos casos, los instrumentos en los que se materializan estas operaciones se denominan activos financieros (o pasivos). Los activos financieros implican un derecho (de cobro, ingreso, etc.) para el que los detenta, mientras que los pasivos suponen una obligación (de pago), esto es, una deuda para el que los emite. Ahora bien, todos los activos de un agente son, a la vez, pasivos de otra unidad económica. Por ejemplo, el dinero es un activo financiero para el que lo posee y, a la vez, un pasivo para el Banco Central que lo emite; las acciones son un activo financiero para el propietario de las mismas y, a la vez, un pasivo para la empresa que las emite; un crédito es un activo financiero para un banco y, a la vez, un pasivo para el hogar o empresa que lo ha contraído, etc. Por tanto, cualquier activo financiero propiedad de un agente es, a la vez, un pasivo para otro. Por esta razón, desde el punto de vista financiero la utilización de la palabra «activo» o «pasivo» es indiferente, y se suele hablar normalmente de instrumentos financieros.

Ahora bien, la deuda (pasivos) contraída por un país (a través de sus empresas, hogares y administraciones públicas) puede tener un doble carácter. De un lado, a menudo está formada por pasivos exigibles, esto es, recursos ajenos que generan la obligación de devolución del principal más los intereses (créditos, préstamos, obligaciones, etc.). Pero, por otro lado, también forman parte de esa deuda lo que se conoce como pasivos no exigibles. Estos últimos los constituyen principalmente las acciones de las empresas y representan su capital social (no en vano, se suelen denominar también fondos propios). La cuestión crucial es que hay dos grandes diferencias entre ambos tipos de pasivos (deuda) que merece la pena subrayar.

La primera estriba en que, mientras el valor de los pasivos exigibles es conocido de antemano y se sabe lo que el agente económico está obligado a devolver; en el caso de los pasivos no exigibles la situación es muy diferente. Cuando hablamos de grandes empresas cuyas acciones están sometidas a cotización bursátil, la compañía que las ha emitido no está obligada a reembolsar al tenedor de la acción el mismo valor monetario (o superior) que pagó por ella si éste quisiera venderla, sino que ese valor dependerá de la cotización de la acción en ese momento. Esta circunstancia convierte a las acciones en una forma de riqueza con un alto componente virtual, pues la cotización de las acciones se encuentra inversamente relacionada con el número de propietarios que desean venderlas o deshacerse de ellas en el mercado, desplomándose de hecho su valor —como es sabido— cuando todos los propietarios tienen la intención de materializar simultáneamente ese deseo de venta.

Pero junto a esta diferencia, existe otro factor adicional que conviene subrayar. Es el que tiene que ver con la asimetría sufrida por los diferentes agentes económicos a la hora de poder financiar sus deudas. Mientras que el Estado y las empresas pueden recurrir a la emisión tanto de pasivos exigibles como no exigibles para obtener recursos adicionales,(3) los hogares, en cambio, únicamente pueden acudir a los recursos ajenos —con coste— proporcionados por las entidades de crédito. Naturalmente, la capacidad que tengan los Estados o las empresas para que la emisión de sus pasivos no exigibles (y también exigibles) sean aceptados en los mercados depende de su poder económico en sentido amplio, por lo que esta posibilidad no está ni al alcance de todos ni tampoco con la misma intensidad para cada uno de los implicados.

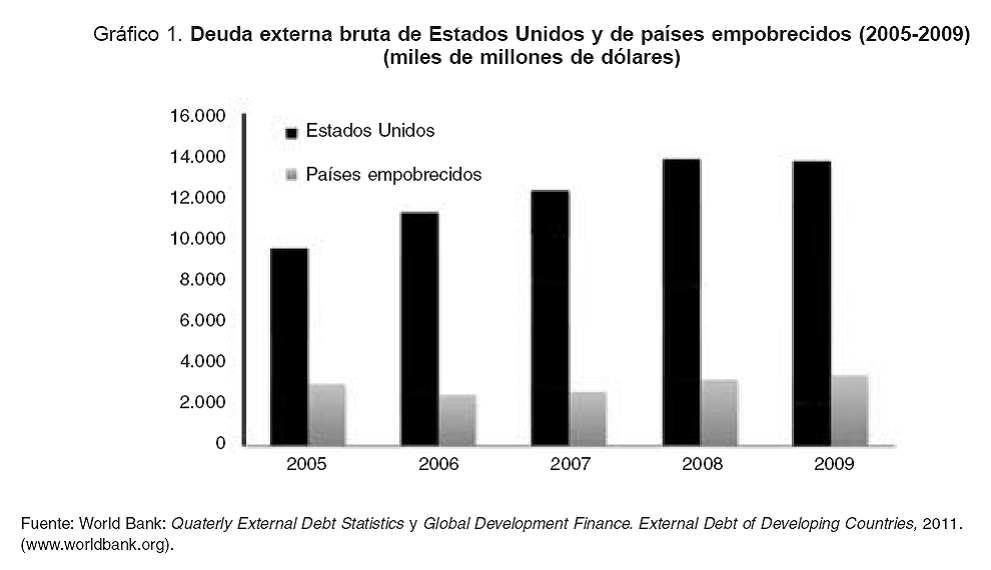

De hecho, por ejemplo, ha sido esta diferenciación la que durante mucho tiempo ha permitido mantener a los países pobres con el estigma de países con mayor deuda externa —entendiendo ésta como aquella deuda exigible acumulada a lo largo del tiempo— mientras que, sin embargo, eran los países ricos los que han venido presentando un mayor endeudamiento, aunque no era contabilizado a estos efectos al tratarse en muchos casos de pasivos no exigibles. Sin embargo, el reciente cambio en la composición del endeudamiento en algunos países ricos hacia pasivos exigibles ha conllevado que también aparezcan ahora entre los más endeudados según el criterio de deuda externa. En efecto, el Banco Mundial puso en marcha en 2004 un proyecto para medir la deuda externa, y ya desde el principio Estados Unidos encabezaba esa lista con una posición deudora externa bruta muy considerable, que alcanzó en 2009 la cifra de 13,6 billones de dólares, y en 2010 14,4 billones, esto es: cuadruplicó el endeudamiento externo conjunto de todos los países empobrecidos (Gráfico 1).

No es casual, por ejemplo, que junto a Estados Unidos, hayan sido también países como Reino Unido, España o Irlanda, los que durante los últimos años hayan presentado un preocupante desequilibrio de su balanza por cuenta corriente, que ha terminado por incrementar notablemente su endeudamiento. Coincide en todos estos casos, además, el hecho de que los recursos captados procedentes del resto del mundo a través del sistema bancario han sido destinados a inflar, principalmente, la compra de activos internos (inmuebles) realizada por los hogares. Lo que contribuyó en esos territorios a la formación y mantenimiento de una burbuja inmobiliaria de la que, hasta su pinchazo, obtuvieron pingües beneficios las entidades financieras, los promotores y los constructores inmobiliarios (Naredo, Carpintero y Marcos, 2008). Por desgracia, el otro lado de esta burbuja inmobiliario-financiera provocó unas consecuencias ecológico-sociales muy preocupantes. Supuso, por ejemplo, en el caso de España, un incremento muy notable en el uso de energía y materiales, una expansión de la generación de residuos de todo tipo, y el deterioro y sellado, muchas veces irreversible, de gran parte de nuestro litoral con inmuebles e infraestructuras (Carpintero, 2005).

Pero junto a la burbuja inmobiliaria, las burbujas financieras alimentaron procesos de fusiones y adquisiciones transfronterizas que, utilizando como herramienta los mercados financieros, contribuyeron a la estrategia adquisitiva de las empresas (financieras y no financieras) de los países ricos, generando, a su vez, una marcada redistribución del control y la propiedad empresarial a escala mundial (especialmente la referida a la extracción de los recursos naturales).

EL PAPEL DEL SISTEMA FINANCIERO EN LA APROPIACIÓN Y DETERIORO DE LOS RECURSOS NATURALES

En general, cuando los economistas se refieren a la inversión extranjera directa de un país en otro territorio se tiende a pensar que esa inversión se va a plasmar en nuevas fábricas, instalaciones o actividad económica que dará lugar a la creación de empleo, y al aumento de la producción y la renta en el país receptor (greenfield investment). Sin embargo, cuando se mira detenidamente la naturaleza real de esos flujos de inversión directa a escala mundial se observa que el grueso ha respondido a la mera compra o adquisición, por los no residentes de empresas ya existentes en esos lugares. De hecho, durante los tres últimos ciclos expansivos de esta clase de fusiones y adquisiciones (1987-1990), (1995-2002) y (2004-2007), previos a la crisis actual, se observa claramente cómo éstas han superado ampliamente el 60 por 100 de la Inversión Extranjera Directa (IED) mundial canalizada a través de los sistemas financieros (OECD, 2007; UNCTAD, 2007, 2008).

Para la buena comprensión de la estrategia adquisitiva, conviene distinguir dos tipos de fusiones y adquisiciones: por un lado, las que se han producido entre empresas de países ricos, y, de otra parte, las protagonizadas entre empresas de países ricos y empresas de países pobres. El primero de los casos es el más importante cuantitativamente y su pujanza y hegemonía sobre los movimientos de IED entre los países ricos ha sido tal que, desde 1987, su peso medio en los flujos de inversión no ha hecho más que crecer llegando a representar el 80 por 100 de la IED con destino a esa zona geográfica (OECD 2007, 69).(4)

Con todo y con eso, no cabe olvidar la importancia cualitativa de las fusiones y adquisiciones entre ETN de los países más pudientes y las empresas de los países empobrecidos (sobre todo en los últimos años). Su vinculación a sectores relacionados con los recursos naturales (energía, agua, minerales metálicos, electricidad…) les ha dado también una especial trascendencia en la coyuntura actual. Se ha retomado así una tendencia de la IED hacia las industrias extractivas de los países pobres que, pese a su declive observado en los años setenta, se ha mostrado de especial relevancia en la última década, y lo tendrá más en el desenlace de la crisis.

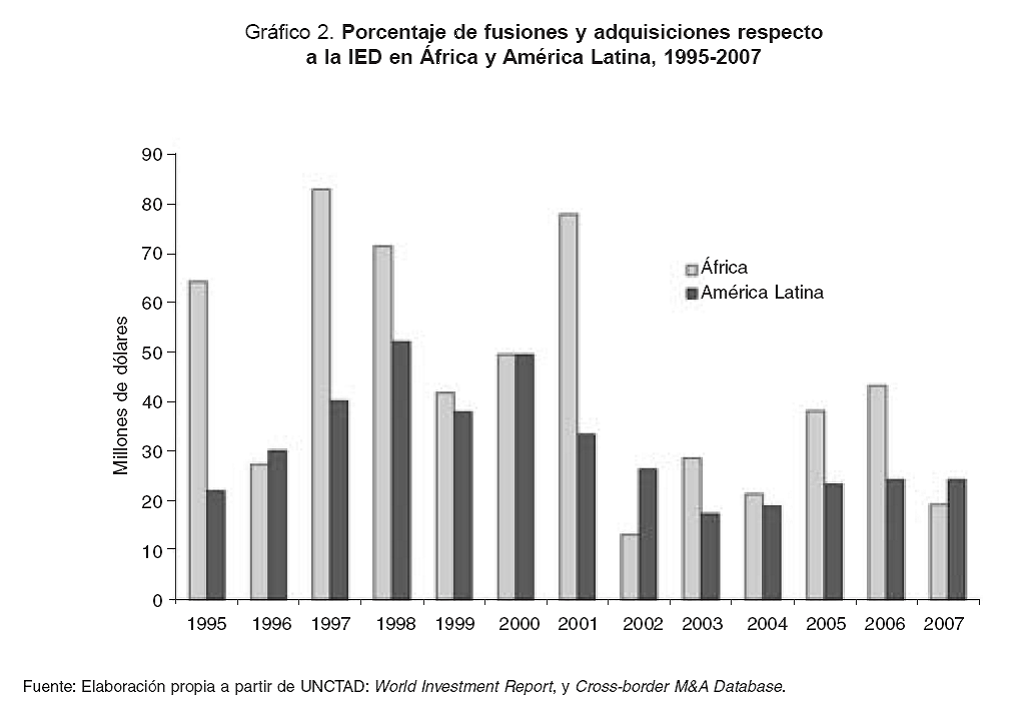

El gráfico 2 ilustra la importancia de este fenómeno para el conjunto de África y América Latina, aunque soslaya la gran disparidad respecto de lo que ocurre en cada país. Efectivamente, tras los porcentajes medios para esos dos continentes existen países clave de ambas regiones donde casi la totalidad de la IED se ha canalizado hacia la compra de industrias extractivas. Por ejemplo, en el caso africano, Nigeria tiene el 74 por 100 de su stock acumulado en IED propiedad de no residentes en la minería extractiva, Botswana el 68 por 100, o Sudáfrica más de un tercio. En el continente latinoamericano, destacan Bolivia con el 70 por 100, Venezuela con casi el 40 por 100, y Chile y Argentina rondando el 30 por 100). Porcentajes todos que se intensifican aún más cuando se analiza la actividad extractiva («producción») realizada por las filiales de ETN en estos territorios: dejando al margen la minería «artesanal», las ETN son responsables de la totalidad de la extracción y comercialización en países africanos como Mali, Tanzania, Guinea, Botswana, Gabón, Namibia, y Zambia. También en Argentina se lleva el mismo porcentaje, siendo algo más del 80 por 100 en Colombia, superior al 75 por 100 en Perú, o del 60 por 100 en Chile. De hecho, en los veinte países pobres con mayor extracción de metales, la participación de las ETN en dicha extracción supera el 50 por 100 (UNCTAD 2007, 104-105).

La estrategia de adquisición de empresas extractivas africanas (en muchos casos al amparo de procesos de privatización) por parte de ETN como Anglo American (Reino Unido), Rio Tinto (Reino Unido), BHP Billiton (Australia y Reino Unido), Barrick (Canadá) y Newmont (Estados Unidos) han sido decisivas para consolidar el modo de producción y consumo actual. Difícilmente hubiéramos asistido a la expansión de la «nueva economía» en la última década de no haber terciado el continente africano como agente principal en el abastecimiento de minerales estratégicos para las industrias relacionadas con las fabricación de nuevas tecnologías de la información y la telecomunicación (Carpintero, 2004). La fabricación y consumo a gran escala de monitores, discos duros, teléfonos móviles, componentes electrónicos, placas de circuitos, condensadores, etc., no hubiera sido posible sin el oro, platino, paladio, rodio, rutenio, iridio, tantalio, columbio, manganeso, etc., que, procedentes del continente africano, suponían entre el 65 y el 75 por 100 de las importaciones de estas sustancias realizadas por los países de la OCDE.5 Cabe concluir, por tanto, que, lejos de lo que se podría pensar, la sociedad de la información no se caracteriza precisamente por su «inmaterialidad».

En el caso de América Latina, resulta difícil no mencionar el papel desempeñado por ETN españolas en la estrategia adquisitiva. Como es sabido, se han producido importantes tomas de posición en los sistemas bancarios de Argentina, Brasil y México, por grandes bancos españoles como el BBVA, o el Santander, pero acompañadas de la adquisición de patrimonio empresarial en sectores muy vinculados a la utilización y comercialización de recursos naturales (producción y distribución de electricidad, gas y agua, e industrias extractivas y refino de petróleo) en la misma Argentina, Chile o Bolivia. Todo ello aprovechando los procesos de privatización de servicios públicos esenciales llevados a cabo en la mayoría de estos territorios, donde el papel desempeñado por empresas nacionales como Iberdrola, Endesa, Aguas de Barcelona, Unión Fenosa, Gas Natural o Repsol, dan buena fe de ello. Sin embargo, en la narración de varias de estas operaciones empresariales existe la tentación de ofrecer una visión demasiado triunfalista, cediendo así al discurso que ensalza la salud de nuestro tejido empresarial y las virtudes y capacidad de competencia de las empresas españolas para codearse con el resto de ETN en un entorno cada vez más agresivo (Durán, 1999; Chislett, 2007). Lo que, sin embargo, apenas se suele comentar en esos discursos son las prácticas seguidas por nuestras multinacionales para tomar posiciones en el mercado latinoamericano, rodeadas muchas veces por sospechas fundadas de corrupción y pagos fraudulentos, así como las consecuencias que en términos de costes ambientales y sociales está ocasionando la apropiación de estos recursos por las empresas españolas (Gavalda, 2003; Paz, González, y Sanabria, 2005).

NUEVOS «CREADORES» DE DINERO

Ahora bien: ¿cómo se ha financiado buena parte de este proceso de adquisición y de recomposición del control y la propiedad empresarial a escala mundial? ¿Qué instrumentos y mecanismos han protagonizado la oleada de compras por parte de las empresas de los países ricos desde mediados de los años noventa hasta la actualidad? La explicación de ambas cuestiones no es sencilla y la crisis actual obliga a reflexionar sobre otra mutación económica que, en esta ocasión, tiene que ver con la naturaleza y alcance de lo que llamamos «dinero».

Tradicionalmente, la economía convencional ha distinguido tres tipos de funciones que el dinero, como activo financiero, debe cumplir en una sociedad: a) ser unidad de cuenta, b) utilizarse como medio de pago para realizar los intercambios y, c) constituir un depósito de valor. Pero más allá del dinero legal (billetes y monedas) o del «dinero bancario» (espiral créditos-depósitos), durante muchos años, las operaciones de compra o absorción empresarial se han financiado gracias a las recurrentes ampliaciones de capital de las empresas compradoras que, mediante la emisión de pasivos (deuda) no exigibles (sus propias acciones) obtenían los medios necesarios para sufragar las operaciones de adquisición. En numerosas ocasiones, las acciones así emitidas les servían como medio de pago cuando la compraventa se realizaba en la modalidad de canje de acciones, por lo que se lograba la adquisición de patrimonio empresarial pagando con la propia moneda que constituían las acciones de la compañía compradora. De ahí que se hablara al comienzo de una nueva modalidad de dinero que cabría calificar como «dinero financiero» (Naredo, 2000). El problema es que en las dos décadas precedentes, esta expansión de la deuda no exigible y del «dinero financiero» por parte de las grandes ETN ha permitido la adquisición de riquezas naturales y el deterioro ecológico en una proporción desconocida hasta ese momento.

Por ejemplo, en el caso de España, y para el último quinquenio del siglo XX, el incremento en las ampliaciones y primeras emisiones de capital de las empresas para adquirir otras por canje de acciones se expandió considerablemente, alcanzando el equivalente al 21 por 100 del PIB en el año 2000 —momento álgido de la anterior burbuja— (Carpintero, 2009). Detrás de estas cifras se encuentran emisiones de «dinero financiero» tan abultadas como la compra de YPF por Repsol en 1999 mediante un canje de acciones 1 a 1 por un valor de mercado de casi 5 mil millones de euros; la de Argentaria por parte del BBV por un canje de 5 acciones por 3 en 2000 y que ascendió a un importe de 18.829 millones de euros; o, finalmente, la compra de las filiales latinoamericanas por parte de Telefónica ese mismo año 2000 a través de procedimientos variados de canje —y mixtos—, y que ascendió a 24.500 millones de euros. Ahora bien, el mecanismo de emisión de «dinero financiero» que afloró en la economía española a finales de la década de los noventa, y que declinó en los primeros años de la década actual, comenzó de nuevo a repuntar en 2004, alcanzando un nuevo record en 2007 con cifras similares a las de 1999. Todo ello justo antes de que se produjera el declive económico actual.

Con estos antecedentes cabe, por tanto, hablar de «dinero financiero» con toda propiedad, pues, al fin y a la postre, éste cumple las tres funciones exigidas al propio dinero: a) es unidad de cuenta para fijar el precio de la transacción, b) se utiliza como medio de pago, y c) es un depósito de valor y riqueza para su poseedor. Naturalmente, este procedimiento no sólo ha sido una prerrogativa de las empresas españolas, sino que se ha extendido de manera generalizada a todas las plazas financieras. Lo que, de paso, viene avalado por el hecho de que el canje de acciones haya sido la modalidad de pago dominante en la mayoría de las cinco oleadas de fusiones y adquisiciones registradas durante el siglo XX (Martynova, y Renneboog, 2005). De hecho, a escala global, si se compara la evolución de esta emisión de «dinero financiero» (ampliaciones y primeras emisiones) con el valor de las fusiones y adquisiciones transfronterizas, la correlación parece evidente (Carpintero, 2009).

Como también parece evidente el carácter virtual de una buena parte de esta riqueza cuando el principal componente del «dinero financiero» son las acciones, cuyo valor bursátil suele exceder ampliamente al capital desembolsado e, incluso, a los «recursos propios» de las empresas que las emiten. Esta circunstancia ya justificó que, primero Marx, y después Rudolf Hilferding calificaran al valor bursátil de las acciones de «capital ficticio» (Marx, 1894; Hilferding, 1910). Pues aunque las bolsas de valores permitan convertirlo en dinero mediante la venta de acciones, esto solo puede ocurrir para fracciones muy pequeñas del total de acciones emitidas: cuando se trata de generalizar esta conversión el desplome de las cotizaciones origina situaciones de pánico que evidencian la importancia del componente «ficticio» de este capital. Y lo mismo se puede decir del carácter ilusorio y los riesgos del mecanismo de creación del dinero bancario. Los fenómenos de «estampidas de depositantes» hacia los bancos protagonizados por la población que quiere convertir sus depósitos en dinero contante y sonante muestran que, si se quiere hacer líquida simultáneamente una fracción importante de la riqueza financiera, se produce un colapso general.

CONCLUSIÓN

Cabe concluir, en definitiva, que el juego financiero se revela hoy un instrumento de primer orden en la «adquisición de riqueza» de los agentes económicos, tanto a escala nacional como internacional. Y que ese proceso ha estado especialmente vinculado a la apropiación y deterioro de recursos naturales y territorios durante los dos últimos decenios. No en vano, en la medida en que un agente económico sea capaz de generar dinero autónomamente, estará poniendo a su servicio una porción mayor del ingreso o riqueza general de la comunidad, y repercutiendo sobre la misma comunidad una parte creciente de los costes (sociales y ambientales) de la estrategia adquisitiva. Y esa comunidad es cada vez más el mundo. Es verdad que la posible identificación entre el Estado y el conjunto de la población eximiría, sólo en principio, de buscar culpables en la administración pública y la emisión de dinero legal. Sin embargo, la existencia de dos agentes —el sistema bancario privado y las empresas— que, fruto del marco institucional que lo permite, son capaces de generar medios de pago aceptados por el resto de los agentes económicos («dinero bancario y «dinero financiero»), nos lleva a que, en la medida en que se expandan estas formas de creación de dinero (deuda), mayor será la concentración y apropiación privada del ingreso y la riqueza colectiva. Pero también mayor el deterioro ecológico y social que acompaña a ese proceso.

Ahora bien, como se ha visto, el dinero, desde el punto de vista financiero, constituye un pasivo (deuda) para aquella institución que lo emite. Y uno de los problemas fundamentales con la expansión del dinero o de los activos financieros muy líquidos es que la relación deuda/riqueza se quiebra. En efecto, el poder de los bancos comerciales y las empresas para crear dinero en las sociedades actuales permite la expansión de la deuda a un ritmo muy superior al crecimiento de la riqueza plasmada en mercancías o activos no financieros. Así, al poder reproducirse la deuda y los activos financieros sin la mediación de un activo real, adquiere pleno sentido el auge de lo inmaterial y de esa economía de «casino», financiarizada, que se autorreproduce. En definitiva, el auge de lo que Frederick Soddy llamó riqueza virtual.

Pero Soddy también tuvo razón en otras cosas. Volviendo al comienzo, y dado que las actuales economías de los países ricos se han cimentado sobre el gasto de la riqueza almacenada por la naturaleza durante miles de años, la situación actual parece abocarnos a abrir «…un período de reflexión en el cual habrá unas entrevistas muy incómodas entre la civilización y su banquero» (Soddy, 1912).6

BIBLIOGRAFÍA

CARPINTERO, O., S. ECHEVERRÍA, J. M. NAREDO (1999a), «Riqueza real y riqueza financiera: el papel de los flujos financieros en la generación y distribución de la capacidad de compra sobre el mundo», en: J.M. Naredo y A. Valero, (dirs.), (1999): Desarrollo económico y deterioro ecológico, Fundación Argentaria-Visor Distribuciones, Madrid. pp. 349-381.

CARPINTERO, O., S. ECHEVERRÍA, J. M. NAREDO (1999b), «Flujos físicos y valoración monetaria en el comercio mundial», en: Naredo, J. M. y A. Valero (dirs.), (1999): Desarrollo económico y deterioro ecológico, Fundación Argentaria-Visor Distribuciones, Madrid, pp. 325-348.

CARPINTERO, O. (2004), «África como exportadora de minerales estratégicos», en: ICEX/ICEI: Claves de la economía mundial 2004, Madrid, Instituto de Comercio Exterior, pp. 447-453.

— (2005), El metabolismo de la economía española: Recursos naturales y huella ecológica (1955-2000), Fundación César Manrique, Lanzarote.

— (2009), «El poder financiero de los grandes grupos empresariales. Los nuevos ‘creadores de dinero’», en: F. Aguilera y J.M. Naredo. (eds.): Economía, poder y megaproyectos, Fundación César Manrique, Lanzarote, pp. 79-123, 2009.

CHISLETT, W. (2007), Principales multinacionales de España: una fuerza cada vez mayor de la economía, Real Instituto Elcano, Documento de Trabajo, 32.

DITTRICH, M. y S. BRINGUEZU, (2010), «The physical dimension 6 Citado por Joan Martínez Alier (1985, 39). EP42.indd 35 10/01/2012, 8:52 36 ecología política of international trade. Part 1: Direct global flows between 1962 and 2005», Ecological economics, 69, 7, pp 1838- 1847.

DURÁN, J.J. (1999), Multinacionales españolas en Iberoamérica, Madrid, Pirámide.

FERNÁNDEZ DURÁN, R. (2003), Capitalismo (financiero) global y guerra permanente, Madrid, Editorial Virus. GAVALDA, M. (2003): La recolonización. Repsol en América Latina, Barcelona, Icaria.

HILFERDING, R. (1985, [1910]), El Capital Financiero, Tecnos, Madrid, 1985.

KLARE, M. T. (2003), Guerras por los recursos, Barcelona, Urano.

MARTYNOVA, M., y L. RENNEBOOG (2005,: A Century of Corporate Takeovers: What Have We Learned and Where Do We Stand? p. 27. (Disponible en SSRN: http://ssrn.com/ abstract=820984).

MARTÍNEZ ALIER, J. (1985), «Réplica a mis críticos», Mientras tanto, 23, 1985.

MARX, K. (1990, [1894]), El Capital. Vol. III, México, Fondo de Cultura Económica.

NAREDO, J. M. (1987), La economía en evolución, Siglo XXI, Madrid. (2ª ed. 1996, 3ª edición, 2003).

NAREDO: «El decálogo de la globalización financiera», Le Monde Diplomatique (edición española) febrero 2000.

NAREDO, J.M. (2007), Raíces económicas del deterioro ecológico y social. Más allá de los dogmas, Siglo XXI, Madrid.

NAREDO, J.M.; O. CARPINTERO y C. MARCOS (2008), Patrimonio inmobiliario y balance nacional de la economía española, (1995-2007), Madrid, FUNCAS. OECD: International Investment Perspectives, Paris, 2007.

UNCTAD: World Investment Report. Ginebra. (www.unctad.org), 2007, 2008.

PAZ, Mª.J, GONZÁLEZ, S. y SANABRIA, A. (2005), Centroamérica encendida: Transnacionales españolas y reformas en el sector eléctrico, Icaria Editorial, Barcelona.

SODDY, F., (1912), Matter and energy. Londres, Allen and Unwin. UNCTAD (2007), World Investment Report. Ginebra. (www.unctad.org)

UNCTAD (2008), World Investment Report. Ginebra. (www.unctad.org) UNCTAD. Cross-border M&A Database. (www.unctad.org)

UNCTAD: «Country fact sheet», «FDI in Brief», and «FDI Profile». (www.unctad.org) World Bank: Quaterly External Debt Statistics. (www.worldbank.org). World Bank (2011), Global Development Finance. External Debt of Developing Countries. (www.worldbank.org).

—

* Departamento de Economía Aplicada, Universidad de Valladolid (carpin@eco.uva.es).

—

1 Véase, para el caso español, Carpintero (2005). El trasfondo conceptual sobre las diferentes nociones económicas de «producción», y de cómo se llegó a identificar, dentro de la ciencia económica, producción con lo que simplemente era mera adquisición de recursos, puede consultarse en Naredo (1987. 3º ed. 2003).

2 Por otro lado, también el proceso ha ganado en complejidad al aparecer en escena la pujanza de ciertas ETN vinculadas con países «en desarrollo» que, en algunas áreas, están disputando la hegemonía a los grandes grupos empresariales de los países ricos.

3 El dinero legal (billetes) ha sido el principal pasivo no exigible en manos de los estados para obtener recursos adicionales. Es sabido por ejemplo que, en España, cuando estaba en vigor la peseta, los billetes solían llevar insertada la siguiente leyenda: «El banco de España pagará al portador de este billete la cantidad de (por ejemplo, 1.000) pesetas». Naturalmente si a uno se le ocurría acudir a una sucursal del Banco de España a exigir ese pago, el propio banco le hubiera dado otro billete idéntico. Por el contrario, el principal pasivo exigible emitido por los estados suelen ser los títulos deuda pública.

4 A este mecanismo no fueron ajenos tampoco los procesos de privatización del sector público empresarial que se saldaron, en un primer momento, con un trasvase muy importante de patrimonio empresarial público hacia empresas privadas mayoritariamente nacionales. Más tarde, algunas de las empresas ya privatizadas fueron objeto de posteriores fusiones o adquisiciones con ETN radicadas en terceros países. Esto explica que en muchos países de la OCDE, las crisis económicas y de rentabilidad durante el último cuarto del siglo XX no se paliaran siempre con «mayor iniciativa y dinamismo» empresarial, sino disputando al sector público los beneficios otorgados por algunos de sus monopolios naturales, lo que tuvo como resultado «paradó- jico» la creación, durante la década de los noventa, de poderosos oligopolios privados, eso sí, amparados siempre en la «promoción de la competencia».

5 Y conviene no olvidar que, en muchos de esos casos, la extracción de estos metales o recursos energéticos, están asociados al mantenimiento de conflictos bélicos duraderos. El caso de países africanos como la República del Congo (con el coltán), o Nigeria (con el petróleo) son muy llamativos (véase, a este respecto, el brillante texto de Klare (2003)). En ocasiones, son los propios países ricos los que generan directamente este tipo de conflictos espoleados por el control de los recursos naturales, tal y como puso de relieve el caso de Irak. Para las conexiones entre intereses geopolíticos y estratégicos y su dimensión financiera y bélica, es recomendable el libro de Fernández Durán (2003).

—